Luis Doncel

El BCE abandona este mes su programa de compra de bonos, pero seguirá reinvirtiendo la deuda vencida más allá de la próxima subida de tipos.

A Mario Draghi le quedan unos escasos diez meses al frente del Banco Central Europeo. Y el italiano que desde Fráncfort ha luchado contra la fragmentación del euro escribe los últimos capítulos de su legado. El presidente del BCE clausuró el jueves un programa de compra masiva de deuda que en cuatro años ha inyectado 2,6 billones de euros en la economía. La vuelta a la normalidad monetaria será gradual. Y si una nueva crisis asoma, puede que se tomen iniciativas parecidas a las que ahora se cierran. Pero el paso de hoy marca el fin de la era en la que los bancos centrales sacaron una artillería hasta entonces nunca testada.

El ministro de Finanzas alemán, Olaf Scholz, habla con el presidente del BCE, Mario Draghi, en Bruselas el pasado 3 de diciembre. JOHN THYS (AFP)

En Fráncfort, en la misma sala de prensa en la que lleva años defendiendo decisiones tomadas en ocasiones al filo del precipicio, a Draghi le pidieron una valoración global de un programa que impulsó enfrentándose a críticas feroces. Los halcones de Alemania y otros socios del norte lo han presentado estos años como un desaprensivo que se fumaba los ahorros de los ciudadanos y se saltaba a la torera el mandato del Banco Central Europeo. Draghi comenzó la respuesta con un guiño irónico al reconocer que él no es un observador objetivo. Pero al instante retomó la seriedad para resumir qué había supuesto su plan para la zona euro: “En algunos momentos, fue el único impulsor de la recuperación económica. Ha sido crucial”.

La compra de bonos soberanos y corporativos conocida en la jerga imposible de los bancos centrales como Quantitative Easing nació en marzo de 2015 como un intento casi desesperado por dar aire a una economía entonces en estado comatoso y alejar el fantasma de la deflación. Tras inyectar más del doble del PIB español, el BCE cree ahora su objetivo cumplido, cuatro años después de que la Reserva Federal de EE UU abandonara un plan similar nacido al calor de la Gran Recesión de 2008.

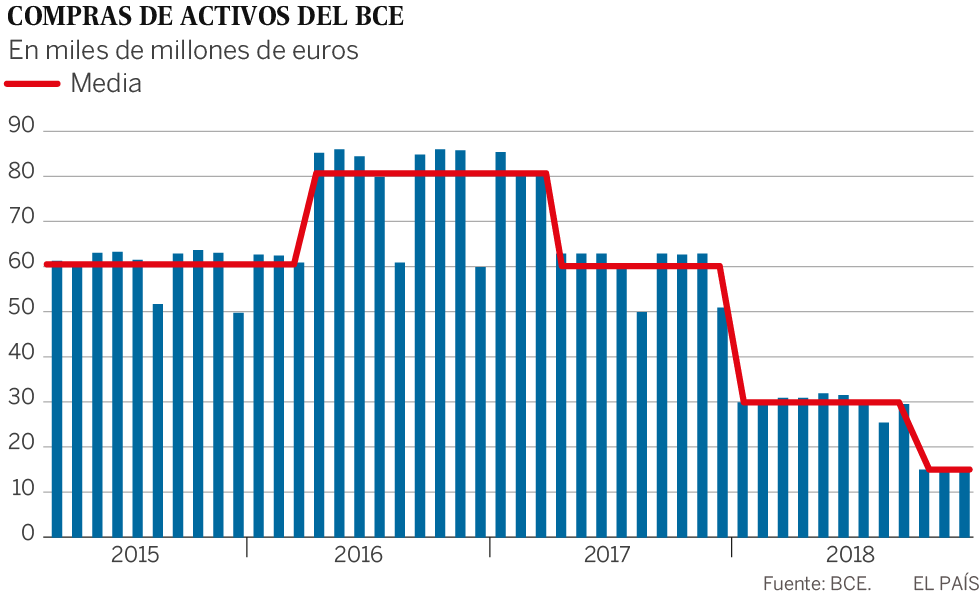

El anuncio del Consejo de Gobierno del BCE de que las compras netas de deuda, ahora de 15.000 millones mensuales, concluirán este mes no cogió a nadie por sorpresa. El Eurobanco mantendrá además el nivel de estímulos reinvirtiendo la deuda que vaya venciendo “durante un periodo prolongado”. Este plazo se alargará más allá de la primera subida de tipos, según el comunicado del jueves del BCE. “Y, en todo caso, durante el tiempo que sea necesario para mantener unas condiciones de liquidez favorables”, añade el texto.

Todo esto llevó a Draghi a rebatir lo que él considera un malentendido. “El programa no termina. Continúa porque nos hemos comprometido a mantener un stock [de deuda] por un periodo prolongado”, dijo. Además, ante una coyuntura económica que lleva meses empeorando, el hombre que hizo famosa la frase “haré lo que sea necesario” asegura tener herramientas disponibles en caso de que hicieran falta.

Liquidez para la banca

Draghi admitió que en el Consejo se habló de la posibilidad de aprobar una nueva barra de liquidez para la banca. Y respondió con un claro “sí” cuando le preguntaron si los programas de compra de activos pasaban a formar parte de los instrumentos que el banco central podría usar en un futuro.

La sentencia de esta semana en la que el Tribunal Europeo de Justicia validaba la legalidad del programa de adquisición de activos de Draghi abre la puerta a que en el futuro, si vuelve a ser necesario, el Eurobanco vuelva a sacar el bazuca del dinero. Sí, la era de las medidas extraordinarias acaba; pero nadie puede asegurar que no vaya a volver para hacer frente a una nueva crisis económica.

Tras el adiós a las adquisiciones netas de deuda, la pregunta ahora gira en torno a cuándo subirán los tipos de interés, estancados en el 0% desde 2016. Y Draghi no varió el guion: no habrá subidas al menos hasta el verano de 2019; y más allá si en Fráncfort lo consideran necesario para acercarse al sacrosanto objetivo de una inflación por debajo pero cerca del 2%. El jefe del BCE no dio nuevas pistas, pero algunos observadores creen que habrá que esperar a 2020 para la tan ansiada como temida subida de tipos.

La mayoría de analistas aplaudieron la decisión de Draghi. “El BCE ha logrado por primera vez archivar las herramientas no convencionales sin distorsionar los mercados o la economía”, aseguran en el banco ING. “La política monetaria en la eurozona seguirá siendo expansiva durante un largo periodo de tiempo”, añade el economista alemán Marcel Fratzscher, que anticipa para el próximo verano un plan de liquidez para la banca. “El BCE está quitando muy ligeramente el pie del acelerador. Esta decisión no supone de ningún modo una normalización real de la política monetaria”, añadió Oliver Eichmann, de la firma de gestión DWS.

Draghi apretó el jueves un botón que muchos le reclamaban desde hacía tiempo. Pero lo hace en un momento muy complicado. Las muestras de desaceleración de la economía se acumulan. Los riesgos internos —Brexit, crisis en Italia—, externos —problemas en los emergentes— y globales —tensiones comerciales, volatilidad en los mercados financieros— crecen. Todo un campo de minas para su último tramo al frente del BCE.

EL PUÑETAZO SOBRE LA MESA DE 2015

En enero de 2015, Mario Draghi dio un puñetazo encima de la mesa. Anunció entonces un zambombazo monetario previsto en principio para 19 meses, pero que ya ese día el presidente del BCE había dejado claro que se alargaría hasta que viera “un ajuste sostenido en la senda de inflación”.

La obra de ingeniería monetaria concluye finalmente cuatro años después de su lanzamiento. Los ritmos de compra de deuda han ido modificándose en un rango de 80.000 millones mensuales a 15.000. Y, pese a las suspicacias de los más ortodoxos, puede afirmarse que ha sido clave para salvar al euro.

No hay comentarios:

Publicar un comentario