Luis Doncel

El petróleo ha caído un 22% en seis semanas y Arabia Saudí ha dicho que tomará medidas para tratar de que regrese a los 80 dólares.

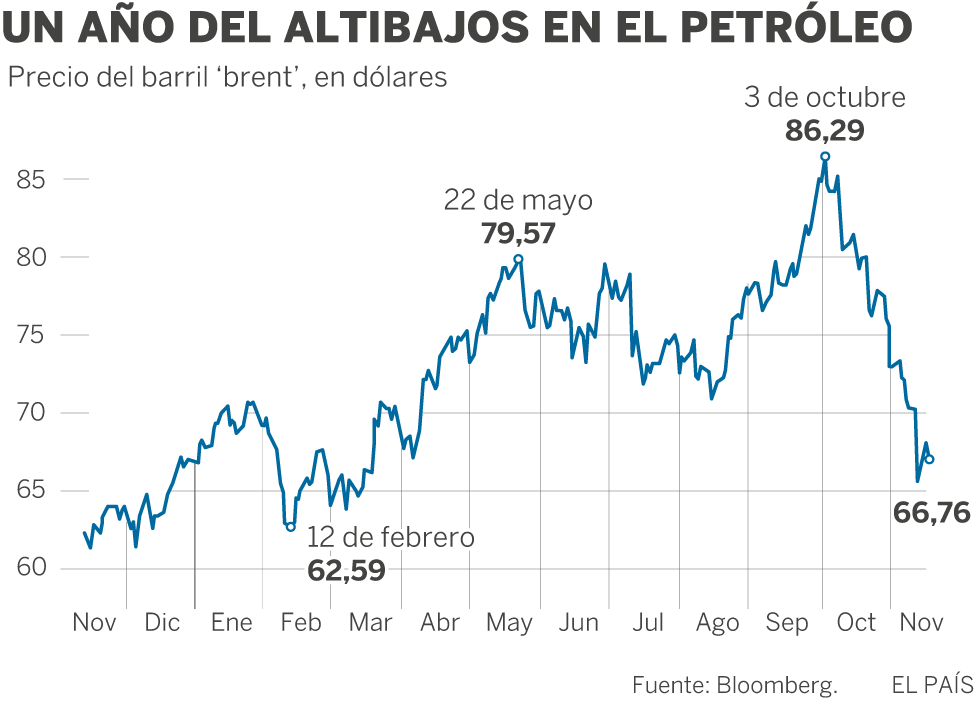

La euforia del año pasado ha desaparecido. Los petroleros reunidos esta semana en Abu Dabi mostraban un ánimo sombrío por unos precios que en seis semanas han caído un 22%. Arabia Saudí lanzó un órdago al anunciar que haría “todo lo necesario” para equilibrar el mercado, es decir, para impulsar el barril de brent por encima de los 67 dólares actuales. Pero el líder in péctore de la OPEP no las tiene todas consigo. En plena ola de indignación global por el asesinato del periodista Khashoggi, Riad ha topado con la negativa de EE UU y las dudas de Rusia en torno al recorte de producción. El mercado tampoco da buenas noticias. El exceso de oferta y el enfriamiento de la economía internacional anticipan estrecheces para los productores de crudo.

El ministro de Petróleo emiratí, Suhail al Mazrouei (izquierda), y el ministro saudí de Energía e Industria, Khalid Al Falih, en la Conferencia Internacional de Petróleo de Abu Dabi en noviembre. ALI HAIDER EFE

Mientras unos hombres vestidos con kandura —la blanquísima saya omnipresente en los países árabes— bailaban el lunes la danza típica de Abu Dabi en los pasillos de la feria petrolera Adipec, en la sala noble del recinto se congregaban algunos de los personajes más poderosos del mundo del crudo. “El consenso en la OPEP es que hay que hacer todo lo necesario para equilibrar el mercado. Si eso significa recortar la oferta en un millón de barriles al día, lo haremos”, lanzó el ministro de Energía saudí, Khalid al Falih.

El anuncio era importante porque suponía un nuevo giro en la política de los grandes productores: tras anunciar los primeros cortes en la oferta en 2016 —alarmados porque el barril de brent había tocado el suelo de 29 dólares—, los exportadores decidieron el pasado junio abrir el grifo. Pero lo ocurrido estas semanas les obliga a repensar su estrategia.

La tarea de devolver el mercado a un punto que los saudíes encuentren satisfactorio —un barril a 80 dólares— parece ahora un campo de espinas plagado de dificultades económicas y políticas. El resultado de esta batalla tendrá un importante efecto en la economía de países consumidores como España. Para elaborar sus cuentas, el Gobierno de Pedro Sánchez prevé para los dos próximos años un barril de brent en torno a 75 dólares. Todo lo que se aleje de ese entorno supondrá un respiro —si el desvío es a la baja— o un problema añadido —si es al alza— para la economía española.

El panorama es complejo. Intervienen multitud de vectores, algunos empujando en direcciones contrarias. Pero una serie de factores entrelazados explican la tendencia bajista del sector. “Desde octubre se han acumulado hechos —desde el exceso de oferta hasta los permisos concedidos por Estados Unidos a algunos países para que importen crudo iraní, pasando por las subidas de tipos de la Reserva Federal— que explican la creciente debilidad del mercado. Todo esto ha generado un efecto bola de nieve”, resume desde Nueva York Michael Cohen, jefe de mercados de energía en Barclays. Este banco pronostica para 2019 el brent a 72 dólares.

Por una parte, influyen los elementos tradicionales de cualquier mercado. La oferta ha subido gracias a la lluvia de petróleo llegada de la revolución del fracking: las existencias de crudo de EE UU crecen en más de 10 millones de barriles. “Está empezando a parecer cada vez más alarmante el resurgimiento de la oferta de los países ajenos a la OPEP, especialmente de EE UU, que añade más presión en la frágil ecuación que teníamos”, aseguró también en Abu Dabi el secretario general de la OPEP, el nigeriano Mohamed Barkindo. No es solo EE UU. Según datos recogidos por Bloomberg, la OPEP y Rusia añadieron al mercado dos millones de barriles al día entre mayo y octubre.

La demanda también muestra señales de agotamiento, fruto del enfriamiento de la economía global, sobre todo en los emergentes, que se enfrentan a crecientes dificultades por las subidas de los tipos de interés y la fortaleza del dólar, que repercute negativamente en un sector ligado inexorablemente al billete verde. Y, para colmo, la amenaza de guerra comercial no hace prever nada bueno sobre la demanda futura.

El último informe de la OPEP pronostica que la demanda de petróleo procedente de los países de este grupo será en 2019 de 31,5 millones de barriles al día, 500.000 menos de lo que el mismo organismo anticipaba solo dos meses atrás; y 1,4 millones menos que ahora. La Agencia Internacional de la Energía es, sin embargo, más optimista aunque no concreta datos.

Al menos tan importantes como el juego de oferta y demanda son los factores políticos. Donald Trump explotó en Twitter a las pocas horas de que los exportadores anunciaran sus planes de recortar la oferta. “Espero que Arabia Saudí y la OPEP no bajen la producción de petróleo. ¡Los precios deben ser mucho más bajos!”, escribió el presidente de EE UU.

Pero ha sido Rusia, el segundo mayor productor de petróleo, el que ha mostrado más a las claras las costuras del plan saudí. Moscú —que no es miembro de la OPEP, pero que en la anterior ola de rebajas en la producción se puso de acuerdo con el cartel de exportadores— no está interesado ahora en nuevos recortes. “La actual situación, y la de los últimos tiempos, con un barril en el entorno de los 70 dólares nos viene perfectamente bien”, dijo el jueves el presidente Vladímir Putin.

“Arabia Saudí va a tener complicado resistir las presiones. El contexto político tras el caso Khashoggi le dificulta enfrentarse a la vez a Rusia y EE UU. Además, se ha dado cuenta de que los precios por encima de 80 dólares destruían demanda, así que tampoco le interesa ir mucho más allá”, resume por teléfono Gonzalo Escribano, del Real Instituto Elcano. Este investigador apuesta por unos precios a medio plazo anclados en la parte baja o media de la franja entre 60 y 80 dólares.

El momento de la verdad

El momento de la verdad llegará el próximo 6 de diciembre, cuando se reúnan en Viena los países de la OPEP. Entonces se verá el resultado de los juegos de equilibrio entre unos y otros. “Con toda probabilidad, recortarán la producción para 2019. La pregunta real no es si habrá cortes o no, sino de qué cuantía”, aventura en un correo electrónico Harry Tchilinguirian, analista jefe de BNP Paribas.

Pedro Miró, consejero delegado de Cepsa —empresa que organizó el viaje a Abu Dabi en el que participó EL PAÍS— admitía desde la capital de Emiratos Árabes Unidos que este año en la feria petrolera no había encontrado el optimismo “desmesurado” de la edición pasada. “El acuerdo de los productores suponía que los rusos pusieran un suelo de precios de 60 dólares y los saudíes un techo de 80. Da la impresión de que el equilibrio estaría en ese entorno”, aseguraba Miró a un grupo de periodistas españoles.

En Abu Dabi, el máximo ejecutivo de Cepsa ironizó con que el mercado del crudo, por definición, nunca está en equilibrio. Y que la tarea de los actores es buscar un balance en ese eterno desequilibrio. Eso es lo que parece que tratan de hacer ahora los saudíes, en una operación de alto riesgo y futuro incierto.

EL PETRÓLEO SE ABARATA UN 22%; LA GASOLINA SOLO UN 3%

Los vaivenes han vuelto al mundo del petróleo. Tras encadenar 16 meses de subidas prácticamente ininterrumpidas, el barril de brent es ahora un 22% más barato que seis semanas atrás. Pero esta caída no se ha trasladado de igual manera a las gasolineras. El litro de gasolina —con impuestos incluidos— costaba la semana pasada en España 1,315 euros, un 3% menos que el 15 de octubre, cuando alcanzó su máximo de 1,356 euros, según los datos del Boletín Petrolero de la UE.

Al echar la vista atrás, las comparaciones impactan aún más. Porque en enero de 2016, cuando el barril de brent se vendía a 29 dólares —es decir, era un 56% más barato que ahora—, un conductor español pagaba 1,109 euros por litro de gasolina —es decir, tan solo un 15% menos que la semana pasada—.

Estas diferencias se deben, entre otros motivos, a que aproximadamente la mitad del precio de un litro de gasolina de 95 octanos está destinado a pagar impuestos. Además, el petróleo se negocia en dólares, pero se vende en euros. Eso quiere decir que si el dólar está fuerte, como ocurre ahora, resulta más gravoso comprar crudo, al margen del precio en dólares que en los mercados internacionales se pague por barril.

No hay comentarios:

Publicar un comentario