Gema Escribano/Miriam Calavia Rogel

- Brasil ha sido un granero de beneficios durante la crisis española, pero la depreciación del real se vuelve ahora en contra.

- Santander y Telefónica, entre las cotizadas más expuestas.

Belén Trincado / Cinco Días

Brasil, el quinto país más grande del mundo, la mayor economía de América Latina en términos de PIB y una de las superpotencias emergentes (junto con Rusia, India, China y Sudáfrica, los BRICS), es un destino de inversión a nivel mundial. Y, como tal, un puñado de cotizadas españolas tienen importantes intereses en la región. Dentro del Ibex 35, las compañías más expuestas son Santander, Mapfre, Iberdrola, Repsol, Dia, Naturgy y Telefónica. Fuera del selectivo destaca Prosegur.

En conjunto, este grupo de empresas obtuvo ingresos en Brasil por 46.000 millones de euros en 2017, de acuerdo con estimaciones de Factset. Con una expansión que comenzó a tomar fuerza en los años noventa, Brasil se convirtió en uno de los grandes graneros para las empresas globales españolas durante la crisis. Sin embargo, las tornas se han dado ahora la vuelta y pese a la fortaleza del negocio, la fuerte depreciación del real brasileño ha recortado con intensidad el beneficio consolidado de estos grupos.

El peso en el Ibex de estos grandes valores convierte además al selectivo español en el más expuesto de Europa a la economía brasileña, con lo que los inversores seguirán muy de cerca las próximas elecciones en el país, que se celebran el próximo domingo 7 de octubre en primera vuelta. El riesgo político por Brasil, aunque contenido, se sumará así a la inquietud por Italia.

SANTANDER

Si existe una cotizada a la que la coyuntura económica y política brasileña le afecta, esa es Santander. A cierre de junio de 2018, el 25% de los ingresos obtenidos por la entidad (unos 6.768 millones de euros) procedían de Brasil. Es decir, el país es a día de hoy la principal fuente de negocio del banco, por encima incluso del mercado español, de donde procede el 14,5% de los ingresos (3.900 millones). Pero ha sido precisamente la exposición a esta región la que le ha permitido obtener unas ganancias extra en un momento en el que los tipos de interés cero en la zona euro hacen complicada la obtención de márgenes. Ahora, en cambio, el grupo sufre la depreciación del real y en el nuevo plan estratégico que diseña el grupo, Brasil podría perder presencia a nivel de grupo en favor del negocio en mercados de países desarrollados. “Para evitar sobresaltos, y que la entidad no se vea penalizada en Bolsa, es necesario que la divisa y la política no empañen los resultados”, afirma el experto.

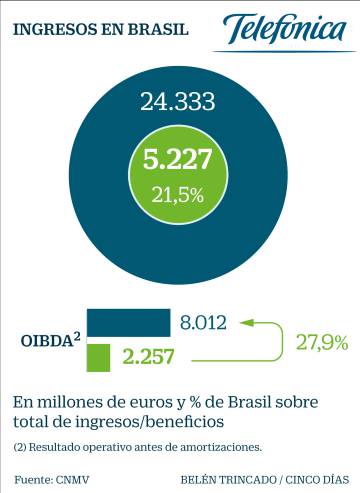

TELEFÓNICA

Brasil es muy importante en el negocio de Telefónica, que dispone en el gigante sudamericano de su segundo bastión para construir la cuenta de resultados. “A cierre de 2018 prevemos que los ingresos de la teleco en el país sudamericano alcancen el 21% del grupo”, afirma Nuria Álvarez, analista de Renta 4. La experta señala que, según sus estimaciones, “la contribución del negocio en Brasil debería ir en aumento al ser la zona geográfica del grupo que cuenta con perspectivas de crecimiento más elevadas”. El resultado de los comicios y las reformas que se apliquen tendrán, por tanto, un impacto directo en la firma, que este 2018 no atraviesa uno de sus mejores momentos en Bolsa, con una caída del 13,8%. La preocupación por la evolución del negocio en Brasil inquieta a las firmas de análisis internacional. JP Morgan ha recortado un 27% el precio objetivo de la compañía y, entre las razones que alega, destacan la depreciación de las divisas de los países emergentes, como el real brasileño, así como la fuerte caída de las acciones de sus filiales en Brasil y Alemania.

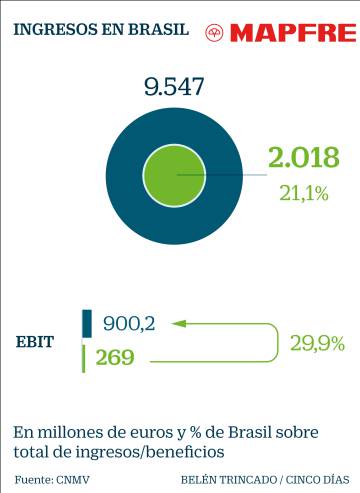

MAPFRE

En un segundo escalón en su exposición a Brasil están el resto de cotizadas españolas, con la aseguradora que preside Antonio Huertas como uno de sus principales representantes. En el primer semestre, el beneficio de la compañía cayó un 7,1%, hasta los 385,7 millones, lastrado por la fuerte depreciación de divisas como el real brasileño. “La debilidad de las divisas seguirá suponiendo una presión para los ingresos. La atención se centra principalmente en Brasil, que estimamos supondrá el 18% de las primas netas del grupo en 2018”, indica Nuria Álvarez. Este año Mapfre ha puesto en marcha una profunda reestructuración de la sociedad y ha renovado la alianza con Banco do Brasil. Gracias a esta operación, la compañía pretende alcanzar un crecimiento medio de las primas totales superior al 6% interanual. “A medio plazo, la previsible rebaja de los tipos supondrá un obstáculo para la recuperación de los ingresos financieros, pero una oportunidad para la subida de tarifas del sector para contrarrestar el efecto negativo”, explican desde Renta 4.

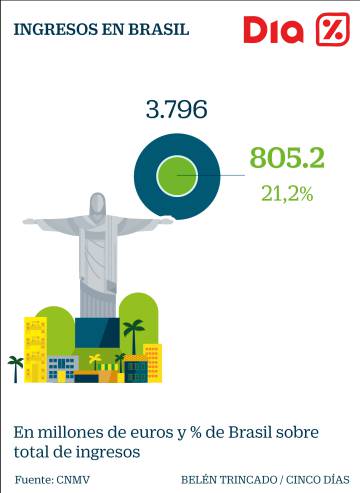

DIA

La cadena de supermercados no consigue levantar cabeza y, a falta de tres meses para el cierre del ejercicio, es el peor valor del Ibex 35 con una caída del 50%. Las acciones del grupo se sitúa en los dos euros y el nivel más bajo lo registraron el pasado agosto, cuando sus títulos cayeron a los 1,84 euros, coincidiendo con la crisis en Turquía y su contagio a Argentina, los países que han reavivado el riesgo emergente. Dia, que en los últimos años ha salido de Turquía, China y Francia, concentra su exposición internacional en Argentina y Brasil. Por lo tanto, lo que deparen las urnas tendrá un impacto en la evolución del negocio y su consiguiente cotización. No obstante, Araceli de Frutos, de la Eafi 107, resta importancia a las elecciones brasileñas y cree que con la actual situación que vive el grupo –pendiente de la presentación del plan estratégico en octubre– “los emergentes son el menor de los problemas”. En el primer semestre, sus resultados cayeron 88%, afectados por la depreciación del real brasileño y la huelga de transportistas en el país.

IBERDROLA

Las energéticas españolas también se juegan una parte del pastel en las elecciones del 7 de octubre. Sin embargo, en estos casos, la exposición al país emergente es más reducida. “El riesgo de Brasil para estas cotizadas en general es que se revise a la baja el beneficio por acción. Es decir, un riesgo de menores ganancias como le ha ocurrido a la automovilística alemana BMW con la guerra comercial”, afirma de Frutos. A cierre del semestre, el 16,9% de los ingresos totales de Iberdrola se generaron en Brasil, así como el 12,3% del ebitda. La presencia de Iberdrola en Brasil se remonta a 1997, cuando adquirió de la participación en Neoenergia, compañía a través de la cual lanzó una opa para hacerse con el control de Eletropaulo. La empresa que preside Ignacio Galán, consciente del potencial que supone el país emergente, mantuvo un pulso con Enel para adquirir a la encargada de abastecer la región metropolitana de Sao Paulo. Finalmente, la italiana ganó la batalla e Iberdrola dirige ahora la mirada a Reino Unido y EE UU, sus otros grandes mercados después del español.

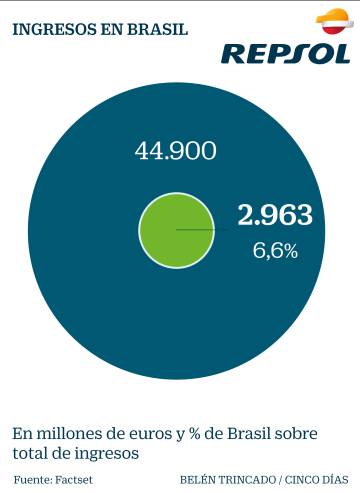

REPSOL

La petrolera española vive su particular momento dulce en Bolsa aupada por las subidas del petróleo. En el año Repsol se anota un 19,8% y sigue la tendencia que impera entre sus competidores europeos, compañías que escapan a la corriente bajista que impera en renta variable del Viejo Continente. El mercado brasileño es el tercero por volumen de ingresos, por detrás de España y EE UU según datos de Facset a cierre de 2017. Aunque el resultado de las elecciones bien puede tener efecto sobre el valor, los expertos le restan importancia y creen que existen otros factores como la evolución de los precios petróleo que tendrán mayor impacto en la cuenta de resultados y la evolución de sus acciones. En la actualidad los títulos de la compañía superan los 17 euros, un nivel que no registraban desde 2014. A falta de conocer los datos del presente ejercicio, en 2017 la producción neta de Repsol en Brasil alcanzaba los 50.532 barriles de petróleo día (7% de la total de Repsol) y sus reservas netas alcanzaron los 88,6 millones de barriles.

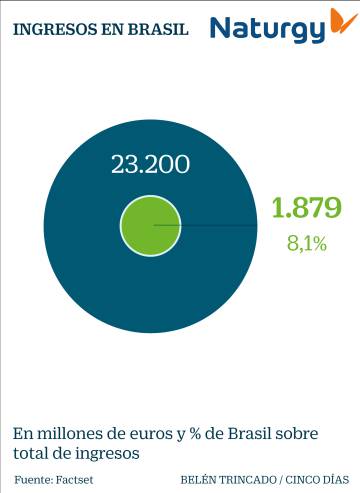

NATURGY

Naturgy no está focalizada en Brasil y no se ve demasiado afectada por la evolución de su economía. Dado que su actividad está regulada, la aportación positiva a los ingresos por la buena marcha de los precios del gas se vería mermada por una devaluación de la divisa, explica Araceli de Frutos. “Algo positivo en el valor es el plan de reducción de costes que ha presentado”, comenta. Por su parte, el economista jefe de Tressis, Daniel Lacalle, subraya que “el gran riesgo político en Brasil a corto plazo es que, gane quien gane, la política será populista y a los problemas fiscales y monetarios se sumará un aumento de los desequilibrios económicos”. Con todo, asegura que los ingresos de Naturgy “están razonablemente cubiertos y casi prefijados al estar el negocio regulado”. El 8,1% de los ingresos de Naturgy proceden del país de América Latina, solo por detrás de Chile (14,8%) y España (46,2%). Naturgy acumula en lo que va de este año una subida de más del 22% en Bolsa frente al descenso del 7% del Ibex.

PROSEGUR

La empresa de los furgones blindados opera en Brasil a través de su negocio de seguridad y efectivo, dejando a un lado el sector de las alarmas. Prosegur, que a partir de 2018 segrega la información a través de regiones y no por países como venía haciendo en el pasado, obtuvo unos ingresos en el país emergente de 397 millones de euros, un 1,6% más que un año antes. Daniel Lacalle, analista de Tressis, señala que “aunque el negocio de la compañía en Brasil es moderado, depende del ciclo”. Es decir, se ve bastante afectado por el comportamiento del real. El acelerón que se esperaba de la economía brasileña se ha visto frustrado por la subida de precios del petróleo y la depreciación de la divisa (en el año cae un 15% en su cruce frente al dólar). Esto ha llevado al FMI a revisar a la baja su previsión de crecimiento para los próximos dos años. El organismo que dirige Christine Lagarde calcula que 2018 el PIB aumente un 1,5% y un 2,25% en 2019. Un menor avance de la economía en un entorno de mayor incertidumbre política es un elemento más de inestabilidad para las cotizadas españolas.

No hay comentarios:

Publicar un comentario